A股市場中的雙料先鋒 鋰電氫能雙輪驅動,化工助陣業績騰飛

在當前新能源產業高速發展的浪潮中,A股市場涌現出一批業務布局多元、技術路線并行的企業。其中,一家同時深耕鋰電池與氫燃料電池兩大熱門賽道,并憑借化工產品的強勁銷售,在第三季度實現利潤同比暴漲約5倍,而當前股價卻徘徊在7元左右的上市公司,尤為引人注目。這背后,是戰略前瞻、產業協同與周期機遇共同作用的結果。

一、 雙軌布局:押注能源未來的“雙重保險”

該公司并非簡單地追逐單一熱點,而是采取了鋰電池與氫燃料電池同步發展的戰略。鋰電池板塊,受益于電動汽車、儲能等市場的持續爆發,提供了穩定且高速增長的現金流和業績基本盤。而氫燃料電池板塊,則是面向未來氫能社會的長遠布局,特別是在重卡、長途運輸等鋰電池難以全面覆蓋的領域,擁有巨大的潛力。這種“鋰電立足當下,氫能著眼未來”的雙軌模式,有效分散了技術路線更迭的風險,并使其能夠充分享受不同發展階段的市場紅利,構成了其業績彈性的核心來源之一。

二、 業績爆發的催化劑:化工產品銷售異軍突起

第三季度利潤出現驚人的5倍同比增長,除新能源業務貢獻外,其傳統或特種化工產品銷售的超預期表現功不可沒。具體來看,可能與以下因素密切相關:

- 產品線協同:公司生產的某些化工原材料(如高端化學品、電解質材料、催化劑前驅體等)與鋰電池、氫燃料電池的生產制造存在產業鏈協同效應。新能源業務的擴張直接拉動了內部化工產品的需求與銷售。

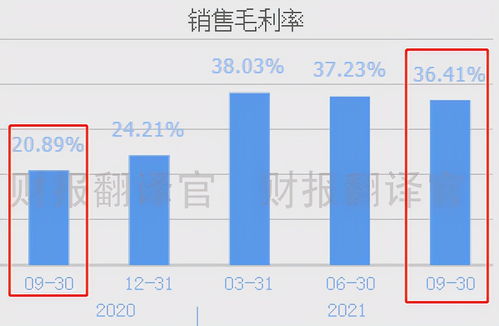

- 行業景氣周期:報告期內,公司主營的化工產品可能恰好處于行業景氣上行周期。由于供需關系緊張、原材料價格傳導順暢,相關產品銷售價格大幅上漲,毛利率顯著提升,從而極大增厚了公司利潤。

- 產能釋放與客戶突破:公司可能有新的化工產能于近期順利投產并完成客戶認證,成功切入高價值客戶供應鏈,實現了量價齊升。

三、 股價與基本面的“反差”:機遇還是陷阱?

盡管業績出現爆發式增長,但其股價仍停留在7元左右的相對低位。這種“反差”可能由多種因素造成:

- 市場認知偏差:公司業務結構相對多元,部分投資者可能仍將其簡單歸類為傳統化工企業,未能充分認知其新能源雙賽道布局的成長價值,導致估值未能同步提升。

- 市場風格與流動性:近期市場整體風格可能更偏向于某些特定板塊,或該公司因市值、關注度等原因,流動性相對不足,股價對積極基本面的反應存在滯后。

- 對業績持續性的疑慮:投資者可能擔心Q3的利潤高增長部分得益于化工產品的周期性高點,質疑其盈利能力的可持續性,因此給予的估值較為保守。

四、 未來展望:協同發展能否持續驅動?

公司的未來前景,關鍵在于三大業務板塊能否形成持久的協同效應:

- 技術協同:在材料層面,鋰電池與氫燃料電池的研發能否共享技術成果,降低成本。

- 市場協同:能否利用在化工領域的客戶資源,為新能源產品開拓更廣闊的應用市場。

- 管理協同:公司管理層能否有效整合多元業務,平衡短期業績波動與長期戰略投入。

如果公司能夠持續證明其“化工基礎支撐、鋰電提供動能、氫能儲備未來”戰略的有效性,并保持業績的穩健增長,那么當前的低股價與高增長基本面之間的“剪刀差”,或許意味著潛在的投資機遇。投資者也需密切關注化工產品價格周期、新能源行業政策變動及技術迭代風險等挑戰。

這家企業生動地展示了在產業變革中,通過多元化但相關聯的業務布局,可以捕捉到跨越周期的增長機遇。其Q3的業績“爆表”,是戰略先見與市場時機結合下的成果。股價的低位徘徊,則反映了市場在短期爆發與長期確定性之間的權衡。對于投資者而言,這既是一個需要深入剖析公司核心競爭力與業績成色的案例,也可能是一個在復雜業務表象下,尋找價值低估機會的窗口。

如若轉載,請注明出處:http://www.taitron.cn/product/34.html

更新時間:2026-01-07 13:05:48